「安全に住宅ローンを支払っていくにはいくらまでの支払いにすればよいのか?」住宅購入を考えるとき、まず最初に考えるのがこの問題ではないでしょうか?

そこでウェブやハウツー本でそのことを調べてみます。すると、「年収の7倍までの借入金」とか「年収の25%までの支払い」などという数字を多く見かけるはずです。

しかし、ライフプランを考える際にこのような一般論の画一的な物差しがあてになるのでしょうか?

例えば30歳と50歳の年収500万円の方がいらっしゃったとして、どちらも同じ7倍の3500万円までが安全圏ということになるのか、または、どちらも同じ35年払いで計算して良いのかということになります。

この様に年齢一つ取っても「安全な支払額」は大きく変動するものであり、決して一側面からの単純な物差しで測るべきものではありません。実際には年齢だけではなく、様々な、非常に多くの、ご家庭による個別の要因が絡んでくるため正に「千差万別」となり、そこには各ご家庭ごとのライフプランを踏まえた資金計画が必要になるのです。

ホームタウンよこはまでは、以上の様な一般的な理論だけでは判断しきれないお客様の為に不動産取引の経験を積んだファイナンシャルプランナーが個別のご相談に応じさせて頂いております。

ホームページからの簡易相談から面談での本格的なコンサルティングまで、住宅購入をお考えのお客様にはすべて無料で対応いたします。まずはライフプラン相談シートから、お気軽にお申し込みください。

「共働き」の考え方

共働きの世帯は若年層を中心に増加の一途をたどっています。

特に出産前のご夫婦では大半の奥様がフルタイムで働いていらっしゃいます。この様な段階で住宅購入を検討するときに重要になってくるのが「奥様の収入をどこまであてにしてよいのか」ということです。

理想としてはご主人様だけの収入で借り入れが賄えれば最良ですが、現実的には30歳前後の住宅購入では夫婦連帯債務での借り入れというケースは少なくありません。

ではそのような場合、奥様は必ず定年まで仕事を続けなければならないことになってしまうのでしょうか?

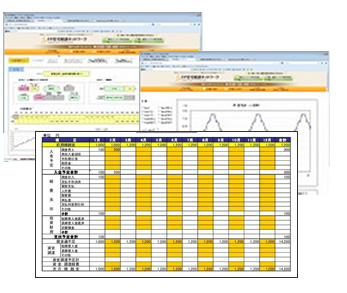

そこでライフプランを立ててみるのです。

まず、ご主人様だけの年収で安全に支払っていける借入額はいくらなのか。そして今回の借り入れの内、奥様に依

存している金額はいくらなのか。共働きを継続した場合、その奥様に依存している借入金額を繰り上げ返済するのに何年かかるのか。出産の時期の産休中、育児

休暇中の手当金、給付金はそれぞれいくらなのか。

この様な事を検証、数値化すれば奥様があと何年働くことができれば、住宅ローンの残額をご主人様だけの支払い安全圏に持っていけるのかが把握できます。この「あと何年働けばよいのか」がわかれば奥様の気持ちも楽になりますし、お子様をいつ、何人つくろうとか、車をいつごろ買い換えよう等の人生における大きな計画を正確にたてることが出来るようになるのです。

また、このライフプランを応用すれば「あと3年は少なくとも共働きが可能です」などという場合に、いくらまでの借り入れが妥当なのかという計算もできるわけです。

「私立学校での教育」の考え方

特別に指定の無いライフプランではお子様の教育については高校までを公立高校、大学を私立文系程度の学費とするのが一般的です。

当然、「中学校から私立に」とか「医学部に進学」などとなれば大きな差異が発生することになります。

たとえば「文部科学省による子供の学習費調査」によれば中学校の3年間では約230万円、高校の3年間では約140万円の学習費の差が公立の場合と私立の場合で発生しており合計では370万円にもなるのです。もしお子様がお二人だということであればその2倍の740万円となります。

この様なご意向又は可能性があるのであれば、住宅購入の段階で決して無視することのできない大きなポイントになるでしょう。

「頭金0円」の考え方

住宅購入に充てる自己資金、いわゆる頭金について、最近では一切これを用意しなくてもすべてを借り入れで賄うことが出来るようになってきました。

しかしながら物件価格以外の必要経費である購入諸費用(登記費用や火災保険、仲介手数料など)についてまで借り入れをするということになると多くの銀行で金利が上がってしまうということをご存じでしょうか?

仮に4000万円の金額を35年払いで、金利が1%の場合と1.2%の場合では総支払額に158万円の差が出

るのです。このことをご存じになると、貯蓄の無い現段階で住宅購入に踏み切るよりは、「購入諸費用分を貯蓄してから」とお考えになる方が多いのではないで

しょうか?

ところが逆に、人によっては金利上昇になるとしても貯蓄をせずに今すぐ購入した方がメリットのある方もいるのです。

それは現在家賃生活をされている方々です。仮に購入諸費用が300万円だったとして、毎年60万円づつ貯蓄して5年間かかるとします。もし家賃が10万円であれば、その5年分で600万円の支出をしながら、さらに貯蓄を行うということになります。この様なケースでは金利を158万円多く支払うことになったとしても家賃支払いの600万円を抑えることが出来るのですから、貯蓄をせずに頭金0円で購入を進めた方が良いというシミュレーションになるのです。

一般論に照らし合わせて判断せず、個別のコンサルティングをお受けになることをお勧めします。

「ホームタウンよこはま」では、以上の様な一般的な理論だけでは判断しきれないお客様の為に不動産取引の経験を積んだファイナンシャルプランナーが個別のご相談に応じさせて頂いております。

ホームページからの簡易相談から面談での本格的なコンサルティングまで、住宅購入をお考えのお客様にはすべて無料で対応いたします。まずはライフプラン相談シートから、お気軽にお申し込みください。